Le principe de base

CFD est l’abbréviation de "Contract for Difference". Le terme lui-même décrit déjà assez bien ce qu'est l'idée de base de ce produit financier : il s'agit de la différence de prix entre le prix d'entrée et le prix de sortie entre deux parties par règlement au comptant. Les actifs sous-jacents (actions, indices, matières premières) ne sont pas négociés directement. Le CFD représente plutôt le cours dans un rapport de 1:1. Il s'agit donc d'un instrument financier dérivé de l'instrument sous-jacent réel.

Un exemple : le DAX est coté à 12 000 points. Un trader s'attend à ce que les prix augmentent et achète deux CFD sur l'indice. Si le DAX monte à 12 500 points, le DAX CFD cotera également à 12 500 points. Si le trader vend maintenant son CFD, il réalise un bénéfice de 1 000 euros en se faisant créditer par le courtier de la différence de prix (500 points) multipliée par le nombre de CFD (deux). Selon l'actif sous-jacent négocié et la durée de détention, des frais et/ou des coûts de financement sont encore dus.

Comme le montre l'exemple, le trader négocie les CFD directement avec le courtier de gré à gré (OTC). Le prix des CFD se réfère directement à l'action, l'indice ou la marchandise représentée. En d'autres termes, le courtier " reflète " le prix de l'actif sous-jacent dans les CFD et le propose à ses clients pour la négociation. Il est le partenaire contractuel du trader et est responsable de fournir des prix pour tous les CFD proposés.

Mais la question se pose maintenant de savoir pourquoi trader les CFD. Après tout, chaque trader pourrait aussi simplement négocier des actions directement en bourse au même prix. La réponse : Avec les CFD, les traders peuvent utiliser un effet de levier et aussi spéculer sur la baisse des prix avec des positions à découvert.

L'effet de levier dans les CFD résulte du principe de marge. Au lieu de payer la valeur totale de la position comme dans le cas de la négociation d'actions normale, il suffit avec les CFD de ne déposer qu'une fraction de celle-ci sous la forme d'un dépôt de garantie (marge) auprès du courtier. Il peut s'agir de 20 %, par exemple. Le courtier finance les 80 % restants, ce qui, dans cet exemple, donne un effet de levier de cinq.

Conclusion

Avec les CFDs, les traders peuvent profiter de l'effet de levier et aussi parier sur la baisse des prix par le biais d’une vente à découvert.

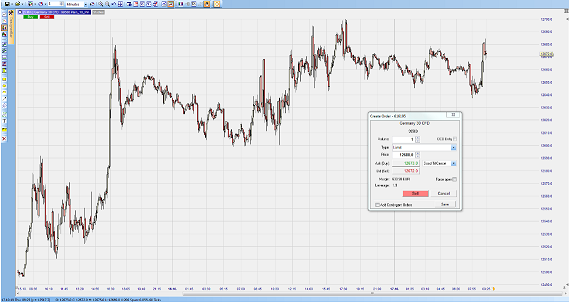

Figure 1 Marge sur le DAX

Le graphique en 5 minutes du DAX et un ticket d’ordre sont présentés. Le ticket montre un ordre de vente limite pour un DAX CFD à 12 680 points. Au lieu de la valeur totale de la position, seule une marge de cinq pour cent - soit environ 634 euros - doit être déposée ici. Cela correspond à un effet de levier de 20.

source : WH SelfInvest, Nano Trader