Il est possible d'obtenir une exposition totale au marché pour un petit dépôt initial seulement lorsque vous utilisez un produit à effet de levier. Voyons comment fonctionne l'effet de levier, ainsi que les avantages et les risques liés à son utilisation dans vos transactions.

Qu'est-ce que l'effet de levier dans le trading ?

L'effet de levier dans le trading est un mécanisme puissant que vous pouvez utiliser pour augmenter vos rendements potentiels en utilisant de l'argent emprunté pour ouvrir une position. Vous n'effectuez qu'un petit dépôt initial et votre fournisseur vous "prête" le reste, ce qui vous expose pleinement au marché.

L'amplification des profits est une bonne idée, non ? Mais comme pour la plupart des choses, plus la récompense est grande, plus le risque est grand.

L'effet de levier peut entraîner des pertes potentielles accrues. Il est donc important que vous compreniez exactement dans quoi vous vous engagez et comment gérer les risques encourus.

Qu'est-ce que la marge dans le trading ?

Le terme "marge" désigne le dépôt que vous effectuez pour ouvrir une position à effet de levier. Le montant que vous devrez avoir sur votre compte est exprimé en pourcentage de la taille totale de votre position.

Une fois que vous avez ouvert une position, vous devez conserver suffisamment d'argent sur votre compte pour couvrir l'exigence de marge. Le montant dont vous aurez besoin peut varier d'un marché à l'autre, mais généralement, plus le marché est risqué ou plus votre position est importante, plus le facteur de marge est élevé.

Exemple d'une transaction à effet de levier

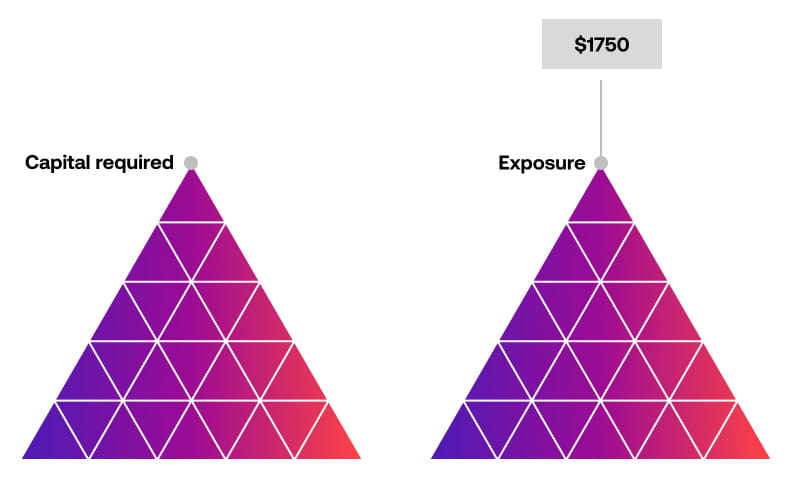

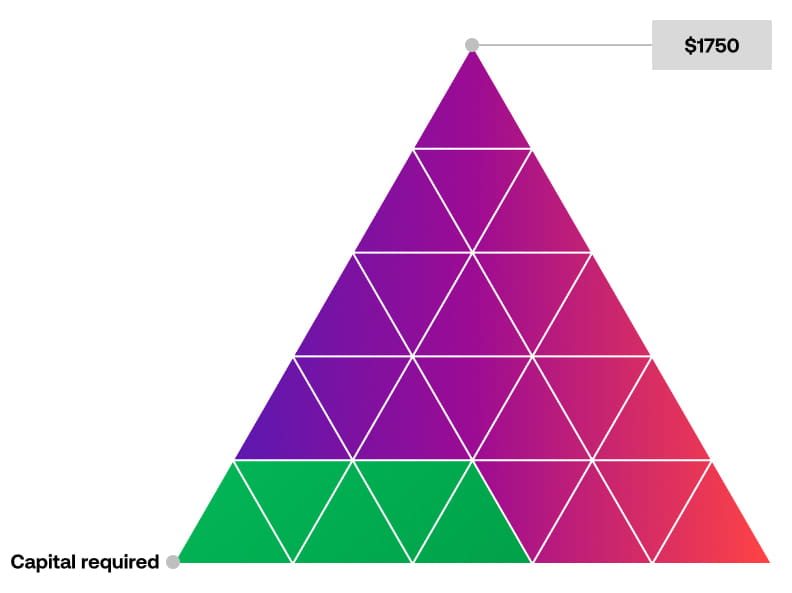

Supposons que vous souhaitiez acheter 10 actions Apple au cours actuel du marché, soit 175 dollars.

Normalement, vous payeriez la totalité des 1 750 $ pour acheter les actions par l'intermédiaire d'un courtier en valeurs mobilières - sans compter les commissions et autres frais. Si les actions augmentent de 5 dollars, vous aurez un bénéfice de 50 dollars (5x10), mais si elles baissent du même montant, vous aurez perdu 50 dollars.

Lorsque vous négociez sur marge, vous ne devez déposer que 20 % de 1 750 dollars pour ouvrir la position. Vous payez donc 350 $ pour obtenir l'exposition totale au marché de 1 750 $.

Vos profits et vos pertes sont calculés sur la base de la valeur totale de la position. Ainsi, si les actions augmentent de 5 $, vous gagnez 50 $ et si elles baissent de 5 $, vous perdez 50 $.

Les risques de la négociation avec effet de levier

Comme nous l'avons vu, la négociation avec effet de levier vous permet d'augmenter vos bénéfices potentiels. Mais cela signifie également que vous êtes exposé à un risque plus important si la transaction se retourne contre vous. Voici quelques éléments clés à prendre en compte :

Perte amplifiée

Vos profits et vos pertes sont calculés sur la base de la valeur totale de votre transaction. Bien que votre mise de fonds initiale soit plus faible, il est facile d'oublier que vous mettez en fait une somme beaucoup plus importante en jeu.

Vous ne pourrez jamais perdre plus que le solde de votre compte, mais vous pourriez finir par perdre plus que le dépôt que vous avez effectué. Vous devez toujours considérer votre transaction dans son ensemble et ne jamais risquer plus que ce que vous pouvez vous permettre de perdre.

Appel de marge

Si la valeur de votre actif baisse, vous pouvez être soumis à un appel de marge. Il est important de surveiller de près votre niveau de marge, car il se peut que vous ne receviez pas de notification avant la liquidation.

À ce stade, vous avez trois possibilités : liquider vous-même votre position, réduire la taille de votre transaction ou ajouter des fonds supplémentaires à votre compte pour couvrir les pertes éventuelles.

Pour vous faciliter la tâche, certains courtiers vous fournissent un indicateur de niveau de marge, qui représente le niveau de couverture dont vous disposez pour les positions ouvertes.

Frais de financement

N'oubliez pas que lorsque vous négociez avec un effet de levier, vous empruntez de l'argent à votre fournisseur. Cela signifie que si vous voulez garder votre position ouverte, vous devrez généralement payer une petite commission pour couvrir les coûts impliqués. Imaginez que vous payez des intérêts sur un prêt bancaire.