Le spread trading est une technique ancienne qui est utilisée depuis des années. Mais apparemment, pour de nombreux traders, il s'agit encore d'un nouveau concept. Les traders débutants entendent de plus en plus souvent dire que le risque en trading est important. C'est pourquoi nous devons nous poser la question : existe-t-il une méthode permettant de réduire le risque ? La réponse est : Oui.

Le spread trading est comparable au système de sécurité que de nombreuses institutions financières, comme les banques, appliquent depuis des années pour limiter le risque ou pour absorber d'éventuelles pertes. Mais cette voie est également accessible aux traders particuliers.

Pourquoi dois-je négocier des spreads ?

Une opération mixte consiste à acheter un contrat à terme et à vendre en même temps un autre contrat.

Mais pourquoi devrions-nous faire cela ? Le spread trading offre plus d'avantages que le trading ciblé de futures.

- Moins de risques.

- Moins de volatilité.

- Une exigence de marge réduite.

- C'est une excellente occasion de trader les tendances saisonnières.

Différents types de spread trading

Ce qu'il y a de bien avec le spread trading, c'est que vous pouvez constituer un spread avec à peu près tous les contrats à terme. Voici quelques-unes des spreads les plus connues :

Le spread calendaire : Un spread calendaire consiste à acheter et à vendre des contrats à terme d'une même valeur d'actif, mais avec des dates d'échéance différentes. Par exemple : EUR FX MAR 19 et EUR FX JUIN 19. Un spread calendaire est également appelé spread intramarché, ou opération mixte horizontale.

Spread Intermarché : consiste en une position à l'achat et une position à la vente sur différentes valeurs d'actifs. Par exemple, vous pouvez être acheteur sur le soja de mai et vendeur sur le blé de mai.

Il existe également d'autres spreads spécifiques, comme le spread intramarché eurodollar et le spread intramarché de céréales. En théorie, vous pourriez établir des opérations mixtes avec presque tous les contrats à terme. Assurez-vous simplement qu'il y ait une corrélation certaine entre les marchés que vous négociez.

Dans les articles suivants, nous étudierons d'autres spreads, mais voyons ici un exemple de trade sur un spread calendaire.

Le trading des spreads calendaires est probablement la forme la plus courante de spread trading. Dans cet exemple, nous allons négocier l'EURO FX.

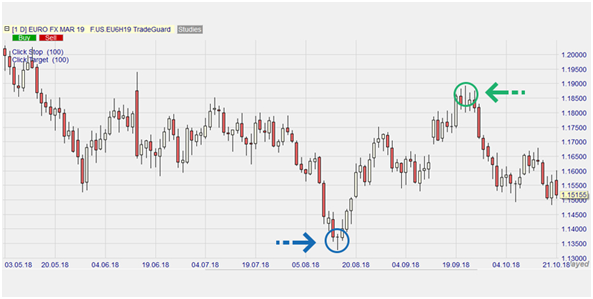

Figure 1: future Euro FX, graphique journalier

Imaginez : le 13 août 2018, le contrat EURO FX MAR 19 est à son point le plus bas (flèche bleue en bas) avec un prix de 1,13700. C'est le bon moment pour prendre une position à l'achat sur ce contrat.

Mais serait-il préférable de trader un spread entre EURO FX MAR 19 et EURO FX JUIN 19 à la place ?

Comme le prix du contrat a atteint un plus bas, il semble préférable d'être à l'achat dans le contrat dont la date d'échéance est la plus proche, à savoir, l'EURO FX MAR 19. En même temps, nous prenons une position vendeur sur le contrat avec la date d'échéance suivante, c'est à dire l'EURO FX JUIN 19. Le cours du spread le 13 août est de 0,0236.

Lorsque nous atteignons le point culminant (flèche verte en haut du graphique), le cours de notre contrat est à 1,18280. Le prix du spread est de 0,0168.

Cela ne semble pas grand-chose, mais avec le spread trading, nous avons pu réaliser un bénéfice d'environ 21% (avec l'avantage supplémentaire d'un risque plus faible et d'une marge réduite). Avec un trade sur un contrat unique, nous n'obtiendrions qu'un bénéfice de 4% (avec un risque plus élevé).