Dans le deuxième article de la série sur le trading contrarien nous avons étudié un exemple sur le future Bund, dans lequel le trader envisage une première position à la vente, après une hausse explosive du marché. Une erreur de logique récurrente chez de nombreux traders est de croire qu'ils sont capables de déterminer les plus hauts (et plus bas) d'une certaine phase du marché. Les traders expérimentés savent que ce n'est pas le cas. Ils partent du principe qu'ils ne sont pas en mesure d'identifier à l'avance le point de retournement exact du marché et se réservent une "deuxième chance" au cas où ils auraient fait une erreur de jugement. Une telle situation est visible dans le graphique horaire du future sur le pétrole brut, Mini Crude Oil.

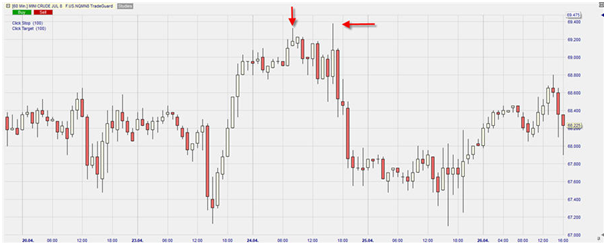

Figure 1: Mini Crude Oil, pétrole brut, graphique horaire

Nous voyons dans le graphique horaire que, le 23 avril 2018, le future sur pétrole a entamé une forte hausse après un creux considérable. Ce mouvement haussier se traduit par de grandes bougies blanches au milieu du graphique. Tôt dans la matinée du jour suivant, le marché poursuit sa hausse et le pétrole brut forme un chandelier de retournement (petite flèche rouge à gauche). Cela indique souvent la fin d'un mouvement haussier. Les acheteurs ne parviennent pas à maintenir les sommets atteints. De deux choses l'une, soit les traders commencent à vendre leurs positions à l'achat pour réaliser leurs gains, ou des vendeurs, tels que les contrariens, sont apparus espérant une correction de ce mouvement haussier. Si ce n'est à 100%, au moins à 50%. C'est effectivement le cas, mais seulement après que le marché ait atteint un nouveau pic, juste au-dessus du plus haut de la bougie de retournement (flèche rouge à droite).

Les traders qui pensent avoir pris la bonne décision dès le départ, se font généralement jeter hors du marché par de tels mouvements erratiques (qui sont bien évidemment mis en scène par des professionnels). Lorsqu'ils ont pris une position vendeuse sur la bougie de retournement, la gestion du risque de ces traders se résume généralement à un stop placé juste au-dessus du plus haut de la bougie. Les acteurs du marché les plus expérimentés le savent, naturellement. C'est pour cette raison qu'ils s'arrangent pour qu'il y ait un pic de plus, qui (comme vous pouvez clairement le voir) ne tient pas très longtemps. Les stops des amateurs sont touchés et, tout de suite après, le mouvement baissier démarre. Placer son stop juste au-dessus du plus haut actuel s'avère être un piège. Bien sûr, les acteurs expérimentés ne parviennent pas toujours à toucher les stops des "amateurs", mais ce scénario se produit régulièrement et sur toutes les échelles de temps.

La stratégie d'entrées multiples, souvent utilisée par les traders contrariens aguerris est en fait bien plus intelligente. Si, de par votre expérience, vous supposer que vous ne pourrez de toute façon pas atteindre le plus haut (ou le plus bas pour une position à l'achat), il serait stupide de tout miser sur cela. Si vous souhaitez placer une position à la vente à découvert dans le mouvement de la veille, il est souvent recommandé de diviser la position en deux entrées. Si le marché commence immédiatement à baisser, alors le contrarien sera déjà bien placé avec ce premier contrat à la vente. En revanche, si la hausse se poursuit encore un peu comme dans notre précédent exemple sur le marché du pétrole, il est recommandé d'agrandir la position en vendant un deuxième contrat. Inutile de préciser que les stops devront intervenir si le marché ne part finalement pas à la baisse. Ce n'était cependant pas le cas dans l'exemple ci-dessus et le contrarien parvient à clôturer les deux positions avec un gain.