Depuis quelques mois, on entend de plus en plus parler de la hausse de l’inflation et de la fin des politiques monétaires accommodantes pratiquées par les grandes banques centrales. Ces facteurs sont à l’origine de la remontée des taux d’intérêts et de la baisse du prix des obligations qui ont commencé durant l’été 2020. Dans ce contexte, on peut se demander s’il existe une stratégie pour exploiter cette situation ? Dans cet article, nous rappelons ce qu’est la relation entre taux et obligations, puis nous listons les CFD et Futures qui permettent de trader sur les obligations, enfin, nous présentons une stratégie de day trading adaptée aux circonstances actuelles.

1. Les obligations baissent lorsque les taux montent

Les obligations sont des instruments financiers qui permettent aux détenteurs de l’obligation de recevoir pendant un nombre d’années donné un revenu fixe appelé coupon, puis, à la maturité de l’obligation, de récupérer son principal.

La valeur d’une obligation est égale à la somme des revenus actualisés. Pour comprendre l’impact des taux d’intérêt, prenons le cas d’une obligation qui paie un seul montant de € 1 000 dans un an. Si le taux d’intérêt annuel est égal à 2%, la valeur de l’obligation est égale à € 980 (= 1 000/1.02). Si le taux d’intérêt double à 4%, la valeur de l’obligation est égale à € 961 (= 1 000/1.04). On constate que plus le taux d’intérêt monte, plus la valeur de l’obligation baisse.

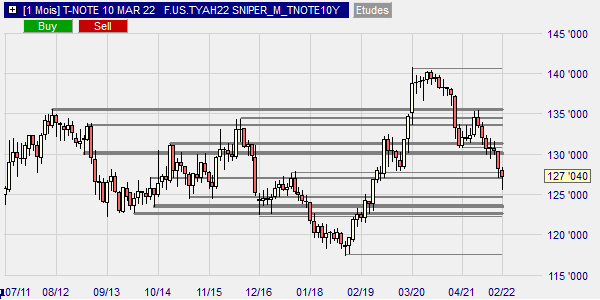

2. Évolution du contrat Future T-Note 10 ans

Le Future T-Note 10 ans a pour sous-jacent un panier d’obligations d’état américaines de maturité avoisinant 10 ans. La valeur de ce Future dépend donc des taux d’intérêt à 10 ans.

Ci-dessous, nous voyons le graphique mensuel du Future T-Note 10 ans depuis 10 ans. Son prix a atteint un maximum en août 2020 suite à la crise du Covid-19. Au printemps 2021, le Future T-Note 10 ans a rebondi pour atteindre un plus haut en juillet 2021. Depuis, il ne fait que baisser en réaction aux nouvelles persistantes sur l’inflation et l’augmentation à venir des taux d’intérêt à court-terme par les banques centrales.

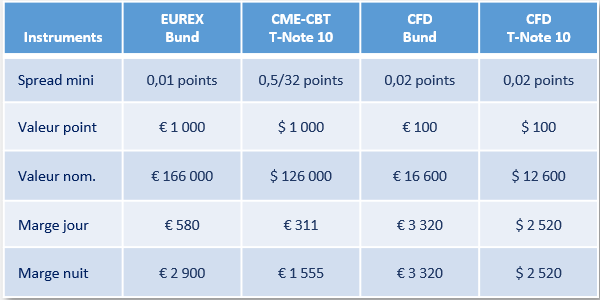

3. Quels instruments pour trader les obligations ?

Les deux Futures sur obligations les plus tradés sont le Bund allemand et le T-Note 10 ans américain. Ils ont leurs équivalents sous forme de contrats CFD. Voici ci-dessous, leurs caractéristiques :

4. Une stratégie adaptée à la situation

S’il y a une information qui compte pour un trader, c’est bien la tendance ! Il est un fait que dans le cas du Future T-Note 10, la tendance de fond est clairement baissière comme on l’a vu précédemment.

Une tendance baissière claire peut être exploitée d’au moins deux manières :

- Stratégie de swing trading

Comme la tendance est baissière, nous entrons en position short avec un Future comme le T-Note 10 ou le Bund en espérant que la tendance continuera. On peut envisager de renforcer sa position short si la tendance continue et si la position devient profitable.

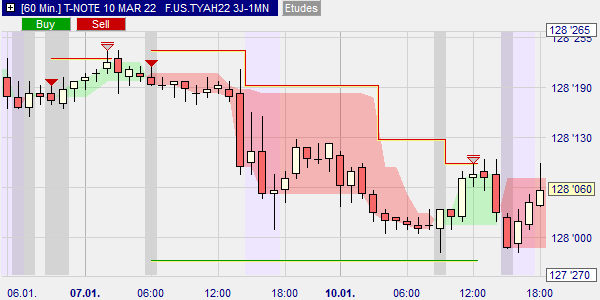

- Stratégie de day trading

On met en place une stratégie de day trading avec le signal Three Line Break et la paire stop/objectif LongLife dans un graphique de 60 mn. Sachant que la tendance est baissière, on ne trade que les signaux short comme dans l’exemple ci-dessous.

- Le signal Three Line Break résulte des changements de couleur des bandes colorées (triangle rouge). Les bandes (1) sont colorées en vert lorsque le marché est en tendance haussière et en rouge lorsque le marché est en tendance baissière. Lors d’un changement de tendance, un signal est généré.

- Un stop qui se positionne automatiquement sur le dernier plus haut en cas d’utilisation baissière du signal Three Line Break comme dans l’exemple ci-dessus. Le premier trade ci-dessus est perdant, mais grâce au stop LongLife, la perte est limitée.

- Un stop qui se déplace au niveau du prix d’entrée (effet breakeven) lorsque le marché s’est éloigné de plus qu’une fois le risque initial. A cet instant, la position ne peut plus perdre.

- Un stop qui se déplace en suivant le marché à distance (effet trailing). Cela permet de sécuriser les gains comme dans cet exemple.

- Finalement, un objectif LongLife positionné à 5x le risque permet de profiter des éventuels grands mouvements comme dans cet exemple.

5. Conclusions

L’actualité financière et l’observation des prix des Futures sur obligations nous apprend que ces derniers sont en tendance baissière depuis août 2021. Pour le trader en quête d’action, il peut profiter de cette situation, soit en gardant une position baissière dans le marché, soit en activant une stratégie de day trading basée sur le signal Three Line Break et la paire stop/objectif LongLife dans un graphique de 60mn. Tant que le Future T-Note 10 est orienté à la baisse, cette stratégie de day trading a de grandes chances de performer.

(1) Les bandes sont construites à partir des 3 derniers plus bas prix de clôture en tendance baissière et des 3 derniers plus haut prix de clôture en tendance haussière.