Dans cet article, voyons comment laisser courir vos positions en toute sécurité lorsqu'elles semblent sur le point de dépasser votre objectif de profit.

- Déplacer votre stop loss vers le profit

- Réduire la taille des transactions

- Exemple de réduction de la taille d'une position

Couper vos pertes et laisser courir vos profits" est un mantra que vous entendrez souvent répété par les traders - et si vous y parvenez, c'est un moyen évident d'obtenir des rendements solides. Mais comment laisser courir vos profits sans mettre votre transaction en danger ?

Essentiellement, la clé est de gérer activement votre position ouverte.

Lorsque vous gérez activement une position, vous déplacez vos points de sortie pour refléter l'évolution des conditions du marché. Ainsi, si vous pensez que le marché va dépasser votre objectif actuel, vous pouvez déplacer cet objectif vers le haut afin d'obtenir un meilleur rendement.

Cependant, la gestion active des transactions peut les rendre plus risquées, et vous devrez donc réfléchir à la manière de gérer ce risque.

Il existe deux méthodes principales pour y parvenir : le déplacement de votre seuil de déclenchement et la réduction de la taille des transactions.

Déplacer votre stop loss vers le profit

Le plus grand risque lié au fait de laisser les bénéfices dépasser votre objectif est que le marché s'inverse, réduisant ainsi vos bénéfices. Le moyen le plus simple d'éliminer ce risque est de déplacer votre seuil de déclenchement, ce qui réduit la perte maximale de votre transaction et peut même vous permettre de réaliser un bénéfice précoce.

Essayez d'éviter de déplacer votre ordre stop dans la direction opposée à celle de votre transaction pour lui donner "plus d'espace". Cela peut vous exposer à des pertes importantes.

Le premier mouvement se fait souvent à l'endroit où vous êtes entré dans la transaction, ce qui devrait signifier que vous êtes assuré d'atteindre au moins le seuil de rentabilité de la position, en supposant qu'il n'y ait pas de dérapage ou d'écart. Ensuite, à partir de là, vous pouvez commencer à sécuriser les profits et peut-être rapprocher le stop suffisamment de votre objectif de profit pour que vous soyez en mesure de supprimer votre ordre limite et de laisser la transaction se poursuivre.

C'est vous qui décidez du moment où vous déplacez votre stop, mais si vous prévoyez d'utiliser cette technique, il est bon de définir votre stratégie de déplacement des stop loss dans le cadre de votre plan de trading.

Certains traders ne déplacent les ordres stop que pour des raisons spécifiques - par exemple, le prix a atteint un autre plateau, un nouveau niveau de support/résistance ou un modèle de consolidation.

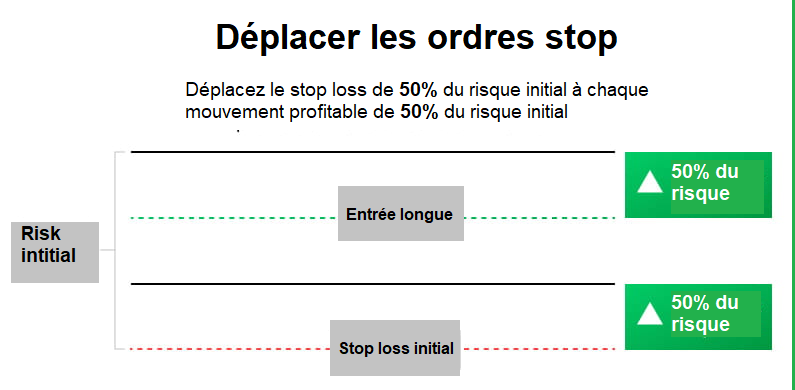

Voici une approche possible pour déplacer un stop loss :

Si, par exemple, vous avez une transaction longue avec un stop loss à 100 points, vous pouvez envisager de le déplacer de 50 points si le marché sous-jacent augmente de 50 points depuis votre entrée. Faites-le deux fois, et vous aurez déplacé votre stop de 100 points - ce qui signifie qu'il sera au niveau de votre entrée, et que vous devriez au moins atteindre le seuil de rentabilité de la transaction.

En utilisant des stops suiveurs, vous pouvez même automatiser ce processus. Il suffit de définir un stop suiveur à 50 points du niveau actuel de votre position, et il sera automatiquement relevé si le marché augmente de 50 points.

Sortie de position progressive : le scaling-out

Le "scaling out" est un autre moyen de réduire vos pertes potentielles si le marché se retourne contre vous. Ici, au lieu de déplacer votre ordre stop, vous fermez partiellement votre position.

En clôturant partiellement votre position, vous pouvez vous assurer de certains bénéfices précoces et laisser le reste de votre mise courir. Cela peut contribuer à éliminer le stress lié à la recherche de la sortie parfaite pour une transaction.

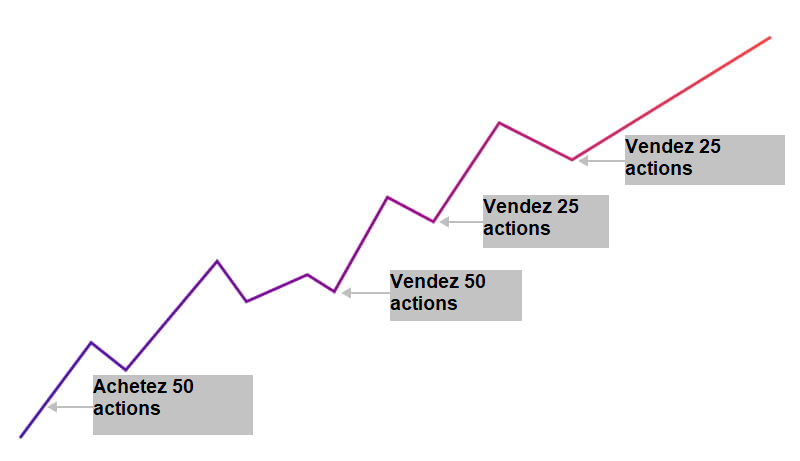

Encore une fois, c'est vous qui décidez de la manière dont vous allez liquider votre position, mais cela doit faire partie de votre plan de trading. Vous pouvez, par exemple, définir trois points de sortie : fermer la moitié de votre position dans le premier cas, 25 % dans le deuxième cas et 25 % dans le troisième cas. Vous pouvez également prévoir des scénarios dans lesquels vous fermez partiellement votre position lorsque vous pensez qu'il y a de la place pour un profit supplémentaire.

Vous pouvez même combiner cette technique avec le déplacement de votre stop loss, ce qui vous donne une protection supplémentaire des bénéfices au fur et à mesure. Cela peut même vous aider à créer une transaction " sans risque ", où tout ce que vous avez est la hausse de votre dépense initiale.

Bien entendu, l'inconvénient de l'échelonnement est qu'il réduit le bénéfice potentiel de chaque position. Si vous laissez tout votre argent sur la table, vos profits peuvent être plus élevés, mais vos pertes aussi.

Exemple d'échelonnement des transactions

Disons, par exemple, que vous avez acheté 100 actions Barclays et que l'action a atteint votre objectif de profit de 2 000 £. Vous pensez qu'il y a de la place pour une nouvelle croissance, mais vous craignez une baisse imminente de l'action.

Au lieu de liquider toute votre position, vous pourriez vendre 50 actions, réalisant ainsi un bénéfice de 1000 £. Si l'action Barclays ne s'inverse pas, vous pouvez à nouveau diviser votre position par deux, en vendant 25 actions et en réalisant un bénéfice de 1 000 £.